この記事でわかること

- 名義預金に該当するケース

- 名義預金の申告漏れのリスク

- 税務調査で名義預金とみなされないためのトラブル対策

名義預金とは

名義預金とは、被相続人がお金を配偶者や子供・孫の名義で預金しているものを言います。

預金の持ち主は異なりますが、実際に預金したのは被相続人なので、相続財産に含めます。

名義預金が問題となる理由は、相続税の負担を少なくするために、わざと家族に財産を分けるケースがあるからです。

よって、相続税の税務調査では必ずと言っていいほど調査されるのが名義預金です。

悪用するつもりはなくても、口座の名義人と預金した人が異なることから、被相続人の財産の申告で漏れやすい財産でもあります。

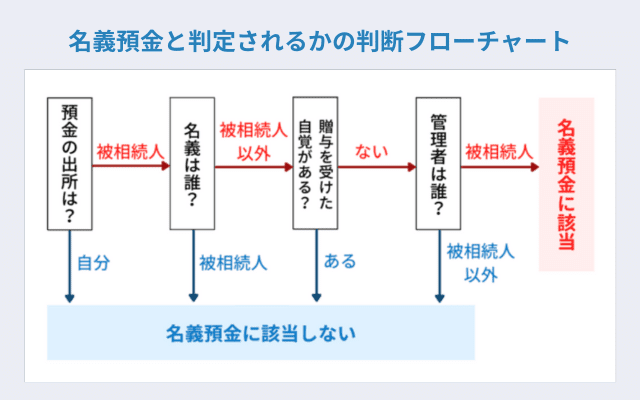

名義預金の判定基準|判断フローチャットでチェックしよう

名義預金をめぐって争いになった時に、税務署が名義預金であると判定するポイントは次の3つです。

- ①名義人がその預金口座が自分のものであることを知らない

- ②その預金口座を名義人自らが管理していない

- ③その預金のお金は名義人が得たものではない

ここからは、名義預金とみなされる2つのケースをご紹介します。

- 専業主婦の妻名義で預金している

- 子や孫の名義で預金している

なぜ名義預金とみなされるのかの判定ポイントを交えながら解説しますので、我が家の貯金が名義預金になっていないか、ご確認ください。

ケース1:専業主婦の妻名義で預金している

夫婦であっても、税金の計算をするうえでは他人同士であり、その財産を勝手にあげたりもらったりすることはできません。

特に問題となるのは、専業主婦として被相続人から生活費を受け取っていた人が、生活費の残りを自分の名義の預金口座に預けていた場合です。

この場合、最初にあげた名義預金と判定されるポイントのうち、③その預金のお金は自分で得たものではない(夫が得たものである)に該当し、名義預金とみなされます。

へそくりも名義預金となる

たとえば専業主婦が生活費をうまくやりくりし、残ったお金をへそくりとして自分の名義の預金口座に入れることがあります。

それ自体が悪いわけではありませんが、問題はそのお金を相続財産として申告しない場合に発生するのです。

生活費の残りをへそくりとした場合でも、税金計算上は、そのへそくりが妻のものになったとは考えません。

あくまでも、そのお金を給料として稼いできた夫のものと考えて、相続税の計算対象に含める必要があるのです。

一方、パートで他から給料をもらっているなど専業主婦でない人の場合であれば、そのへそくりについて夫の稼ぎを貯めたものであると断言することは難しいため、名義預金とされる可能性も少なくなります。

名義預金に時効はない

さらに問題が大きくなるのは、名義預金には時効がないことです。

たとえば、結婚以来何十年にもわたってへそくりをしてきた専業主婦の場合、1年ごとの金額は少ないかもしれませんが、長期間にわたるとその金額が数百万円あるいは数千万円になる可能性もあります。

贈与を行った場合であれば贈与税の申告について時効がありますが、へそくりをしていた場合はそもそも贈与を行ったわけではないため、時効とは無関係なのです。

ケース2:子供や孫の名義で預金している

配偶者の名義の預金口座にお金を移すのと同じくらい多いのが、自分の子供や孫の名義となっている預金口座に親がお金を移すケースです。

扶養義務のある子供や孫に対して、生活費を負担したり学費を支払ったりするのは問題ありませんが、必要な都度支出することが条件となります。

たとえば、子どもが小さいうちに祖父母や親戚からもらったお祝いなどを親が子ども名義の預金に入れておくのは問題ありませんが、いつまでも親の管理下にあるのは問題です。

また、子供や孫名義の預金口座の多くは、次の名義預金の判定ポイントに該当します。

- ①子どもや孫が預金の存在を知らない

- ②子どもや孫名義の預金口座の管理は親や祖父母が行っている

- ③預金のお金は自分で得たものではない

その結果、名義預金に該当すると判断されます。

未成年者である孫への贈与は親権者の同意が必要

名義預金となっているケースの多くは、子供や孫に対する贈与を行ったものと考えているでしょう。

贈与税の場合、基礎控除額の年間110万円までは贈与税がかからないため、他人の預金口座にお金を移しても問題はないと考えられます。

しかしただ単にお金を動かした事実だけで贈与契約が成立するわけではありません。

贈与契約が成立するためには、財産をあげる方ともらう方の双方が、その財産の受け渡しについて合意していなければならないのです。

一方的にお金が振り込まれただけでは両者が合意しているとは言えないため、贈与契約が成立していないものとされ、贈与税の計算対象とはみなされません。

特に未成年の孫に対する贈与は、その孫の親権者である親が同意していなければなりません。

孫の親権者に対して贈与することを伝えずにお金を動かしても贈与にはならないため、孫の名義となっている預金も名義預金と判定されるのです。

お年玉の管理も無関係ではない

子供がまだ小さいうちは、お年玉をもらって銀行に預けたとしても親が実質的に管理する必要があります。

しかし、その預金口座をいつまでも親が管理しているのであれば、その預金口座もまた名義預金であると判断されてしまう可能性が高くなります。

子供の名義になっている口座は、子供が成長したらできるだけ早く、子供に管理をさせるようにする必要があります。

名義預金はなぜバレる?見つかったらどうなる?

どうして相続税の税務調査が行われると、名義預金が問題となるのでしょうか。

日本中のすべての預金口座の中身を、税務署が把握しているとは考えられないため、疑問に感じるかもしれません。

実は、税務署は相続税の調査の際に、かなりの確率で被相続人や相続人の預貯金を閲覧しています。

税務署には金融機関の調査を行う権限が与えられており、相続人の同意がなくても預貯金の動きを知ることができるのです。

過去10年分の預貯金の動きから、本来は相続財産として申告しなければならない名義預金がないか、その動きをチェックしています。

そのため、名義預金に該当する口座がないか、相続人などの名義になっている預貯金についても、税務署は目を光らせているのです。

相続税の修正申告を行う

名義預金はその名義人ではなく、実質的に財産を保有していた被相続人の相続財産として、相続税の計算をしなければなりません。

しかし、当初の申告で名義預金とせずに相続税の計算を行っている場合には、正しい申告をし直す必要があるのです。

名義預金も相続財産に含めた申告を行うためには、当初の申告書に記載された財産に加えて名義預金を相続財産に含めるため、修正申告を行う必要があります。

申告漏れとしてペナルティが課税される

名義預金について相続税の修正申告を行うと、相続税額が大きく増加することがあります。

名義預金の金額が大きくなった場合には、数十万円、あるいは数百万円の追加納税となることも珍しくありません。

また、不足した税額があると、その不足税額に対して過少申告加算税や延滞税などのペナルティが科されます。

過少申告加算税が発生すると、不足税額の10%相当額を納付しなければならず、延滞税が発生すると令和4年の場合は年利2.4%~8.7%の割合で、利息に相当する税額を納付する必要があります。

税務調査で名義預金とみなされないためのトラブル対策

名義預金と判定されることの多いケースを見てきましたが、実際には多くの人が家族の名義で預金をしていると思います。

では名義預金と判断されないためにはどのようなことができるのか、トラブル対策を紹介していきます。

贈与にしてしまう

贈与にしてしまえば、贈与を行った時点でその財産は受け取った人のものになるため、相続税に含めるべきかどうかといった問題に発展することはありません。

ただし、同意があったかどうかは非常に大切なポイントとなるので、贈与を行うときには、次の2点を忘れないようにしましょう。

- 贈与契約書を作成する

- 財産の移転は銀行振込など証拠が残るようにする

通帳と印鑑を名義人本人に渡す

贈与にしてしまったうえで、名義人が通帳と印鑑を管理している場合は、「名義人がその預金口座が自分のものである」ことを把握しているので、名義預金の対象から外れます。

名義預金の疑いがある場合は、相続税の申告をする

もし相続税の申告を行わずに、後に税務調査で「名義預金である」と指摘が入った場合は、先述の通り申告漏れとなり不足した相続税額だけでなく、加算税や延滞税といったペナルティが科せられてしまいます。

預金の金額が大きければ大きいほど、追徴税額も大きくなるので、注意が必要です。

名義預金が見つかったら、税務調査で指摘される前に相続税の申告をしましょう。

もし名義預金かどうかの判断に迷う場合は、専門家に相談してから申告を行いましょう。

名義預金を使ってしまったら?

あげた側ともらった側の同意がある(=贈与契約ができている)場合は、名義預金ではなく贈与になるので問題ありません。

またその使い道が生活費や教育費である場合は、贈与税も発生しないので安心してください。

ただし、必要となった都度、贈与が行われていることが条件である点には注意しておきましょう。

ちなみに教育資金に関しては、令和5年3月31日までであれば、受け取る人が30歳未満の場合に限り、1,500万円までの一括贈与が認められています。

しかし、30歳までの間に教育資金以外に使用した金額と、30歳を過ぎた段階で残っている金額に関しては贈与税の課税対象となることは念頭においておく必要があります。

一方で年間110万円の暦年贈与であれば、贈与税を課税されずに教育資金や生活費を贈与できるので積極的に活用していきましょう。

まとめ

他人の名義となっているのに相続財産に含めなければならない名義預金は、多くの人に関係のある問題です。

名義預金と判断されないためのポイントを理解したうえで、きちんと書類やその実態を整えておくのが望ましいのですが、実際には子供や孫に通帳の管理を任せることができないという人も多く、名義人となっている本人が預金口座の存在に気づかないまま亡くなってしまう場合も多いと思います。

まずは名義預金と判断されることのないよう、財産を残す人がきちんと意識しておくことが重要です。

また、名義預金と思われる預金口座がある場合には、黙っていれば分からないと考えずに、適正な申告を行うようにしましょう。